고덱스·케렌디아 성장 기대

[한스경제=박영선 기자] 유안타증권은 종근당의 1분기 실적이 예상치에 부합했다고 판단했다.

유안타증권의 하현수 연구원은 29일 종근당에 대해 "CKD-510을 노바티스에 라이센스 아우(L/O) 했음에도 불구, 피어 그룹 대비 할인된 멀티플을 적용 받으며 저평가돼 있다고 판단한다"고 말했다.

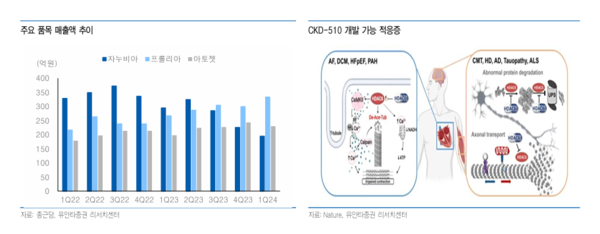

종근당의 올해 1분기 매출액은 지난해 같은 기간 대비 1.9%가 하락한 3535억원, 영업이익은 지난해 같은 기간 대비 11%가 하락한 268억원을 기록했다. 하 연구원은 "케이캡 공동 판매 계약에 따른 매출이 부재했으나, 프롤리아와 아토젯의 고성장과 올해부터 셀트리온 제약이 판매하는 딜라트렌의 초기 재고 납품 및 고덱스 매출이 반영되며 매출 감소는 미미하다"고 분석했다.

종근당의 신규 대형 품목 판매 계약 체결에 주목한 하 연구원은 "2월 고덱스(간기능 개선제)와 케렌디아(신장 질환 치료제)를 각각 셀트리온 제약과 바이엘로부터 도입하며, 케이캡 판매 계약 종료와 자누비아 약가 인하로 인한 매출 감소를 일부 만회했다"며 "4월 케이캡과 동일한 P-CAB 기전 약물인 펙수클루를 공동 판매하기로 발표했으며, 본계약 체결 이후 매출 반영될 것이다"고 전망했다.

그러면서 "고덱스는 연간 700억원대 처방액을 기록하고 있는 품목이며, 케렌디아는 기존 ACEi, ARB와는 다른 기전으로 신장 염증 및 섬유화 개선 효과로 향후 블록버스터로 성장 유력할 것으로 기대된다"고 짚었다.

아울러 하 연구원은 종근당에 대한 투자의견을 매수로 목표주가를 14만 8000원에 유지하며 "종근당의 멀티플 회복은 하반기로 예상되는 CKD-510의 임상 2상 시작과 개발 적응증 확인 이후가 될 것이다"고 추정했다.

박영선 기자 pys7106@sporbiz.co.kr