모든 은행 규제비율은 상회

[한스경제=이성노 기자] 대출 증가에 국내은행의 건전성 지표가 소폭 하락했다.

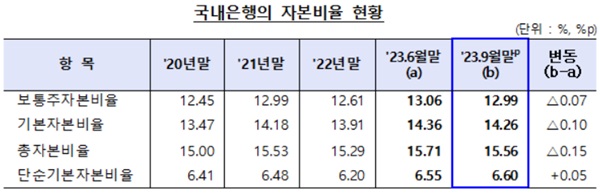

5일 금융감독원이 발표한 '2023년 9월 말 은행지주회사 및 은행 BIS 기준 자본비율 현황(잠정)'에 따르면, 9월 말 국내은행의 BIS 기준 총자본비율은 6월 말 대비 0.15%p 하락한 15.56%로 집계됐다.

보통주자본비율은 12.99%로 0.07%p, 기본자본비율은 14.26%로 0.1%p 떨어졌다.

금융감독원은 "분기 순이익 등으로 자본이 증가(+4.5조원, +1.3%)했으나, 대출 증가 등 상대적으로 위험가중자산이 더 큰 폭으로 증가(+50조원, +2.3%)로 지표가 하락했다"고 설명했다.

반편, 단순기본자본비율은 6.60%로 기본자본 증가율(+4.9조원, +1.5%)이 총위험노출액 증가율(+34.2조원, +0.7%)을 상회하면서 0.05%p 상승했다.

BIS 기준 자본비율은 총자산(위험자산 가중평가) 대비 자기자본의 비율로, 은행의 재무구조 건전성을 나타내는 지표다. 감독당국의 규제 기준은 보통주자본비율 7.0%, 기본자본비율 8.5%, 총자본비율 10.5%다.

다만, 9월말 현재 모든 국내은행은 규제비율(자본보전완충자본 및 D-SIB 추가자본 포함)을 상회했다. 다만 토스뱅크의 경우, 2023년 말까지는 바젤Ⅰ적용으로 완충자본 및 단순기본자본비율 규제가 미적용됐다.

총자본 증가율이 위험가중자산 증가율을 상회하거나 위험가중자산이 감소한 6개 은행(△케이 △수협 △SC △BNK △농협 △하나)은 전분기말 대비 총자본비율이 상승했다.

총자본이 소폭 감소하거나 상대적으로 위험가중자산 증가폭이 큰 11개 은행(△카카오 △토스 △신한 △산업 △DGB △수출입 △KB △씨티 △JB △기업 △우리)은 총자본비율이 하락했다.

금융감독원은 "9월말 국내은행의 자본비율은 규제비율을 상회*하는 등 양호한 수준을 유지했다"며 "다만, 고금리가 지속되는 가운데 환율 변동성이 확대되는 등 금융시장 불확실성이 여전하고 중국 경기 부진 등 대내외 경제여건도 악화되고 있는 만큼 충분한 자본여력을 확보할 필요가 있다"고 밝혔다.

금융감독원은 대내외 불확실성에도 은행이 충분한 손실흡수능력을 확보하고 자금중개기능을 유지할 수 있도록 자본적정성 감독을 강화해 나갈 예정이다.

차주의 신용위험 증가가 은행의 부실 및 시스템 위기로 전이되지 않도록 지속적으로 모니터링하는 동시에 은행이 경기대응완충자본 적립의무 부과(2024년 5월~, 1%), 스트레스 완충자본 제도 도입 등을 차질없이 준비해 대내외 불확실성에 대비한 충분한 자본여력을 갖추도록 유도할 방침이다.

이성노 기자 sungro51@sporbiz.co.kr